事業用の設備投資を行ったものの、税務処理で悩んでいませんか?特に減価償却の計算方法や、どの資産が対象になるのかといった疑問をお持ちの方も多いのではないでしょうか。

個人事業主の方、特に青色申告を選択されている方にとって、減価償却は事業経営の中で重要な実務の一つです。適切な減価償却処理は、税務面での適正な申告だけでなく、設備投資の計画立案にも役立ちます。

串本町商工会では、個人事業主の皆様から日々、減価償却に関する相談を承っています。本記事では、これまでの相談対応や税理士との連携で得た知見をもとに、減価償却の基礎から実務上の注意点まで、分かりやすく解説します。

この記事を読むことで、以下の3つが明確になります。

- 資産の取得価額に応じた正しい経理処理方法

- 税負担を平準化し、資金繰りを改善する具体的な方法

- 減価償却を活用した効果的な設備投資の計画立て方

適切な減価償却処理は、単なる税務上の手続きではありません。これを理解し実践することで、計画的な設備投資と安定した事業運営が可能になります。

※本記事は2025年1月時点の情報に基づいています。

目次

減価償却とは?実例で理解する基本的な考え方

例えば、漁業を営む方が500万円の漁船を購入したとします。この500万円を購入年度に一括で経費計上できれば、確かにその年の税負担は大きく軽減されるでしょう。しかし実際には、漁船は1年で使い切るものではなく、10年、15年と長期にわたって使用します。

このような場合、500万円の漁船を10年間使用すると想定すれば、1年あたり50万円ずつ経費として計上していく—これが「減価償却」の基本的な考え方です。

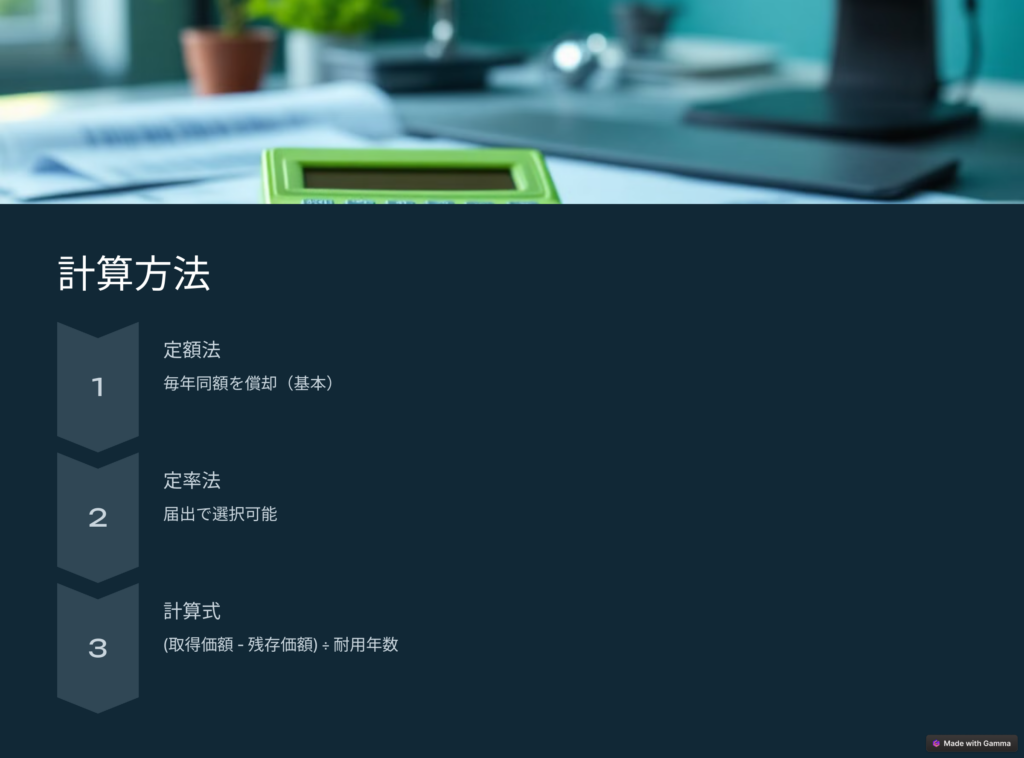

個人事業主の減価償却計算方法

定額法による計算(個人事業主の基本)

個人事業主の基本的な償却方法は「定額法」です。

年間の減価償却費 = (取得価額 - 残存価額) ÷ 耐用年数

具体例:500万円の漁船(耐用年数10年)の場合

- 取得価額:500万円

- 残存価額:0円(2007年4月1日以降)

- 耐用年数:10年

- 年間の減価償却費:500万円 ÷ 10年 = 50万円

定率法の選択も可能

個人事業主でも、税務署に届出を提出すれば「定率法」を選択することができます。法人の場合は、基本的に「定率法」を採用します。ただし、建物、建物附属設備、構築物については「定額法」のみが認められています。

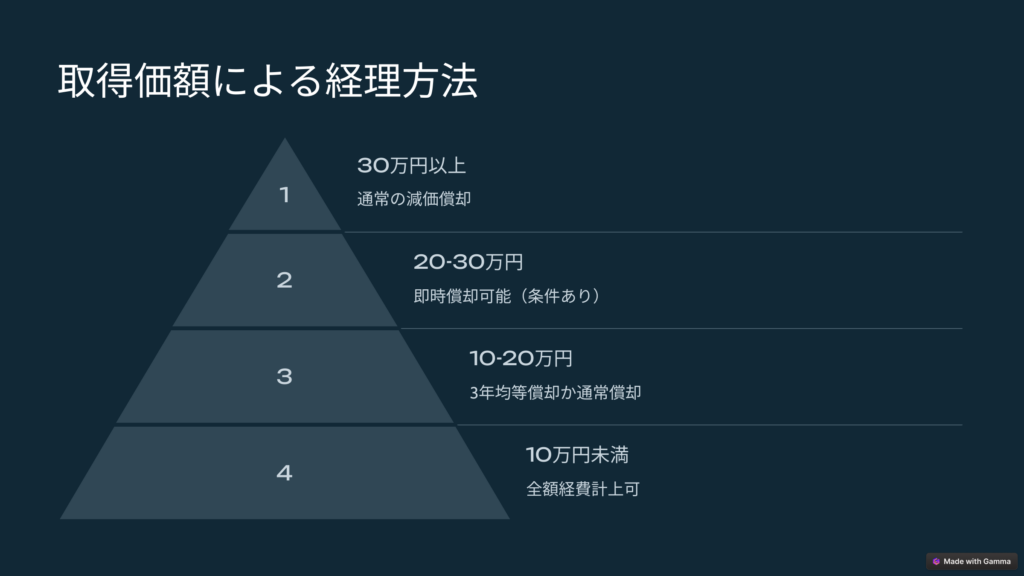

取得価額による経理方法の違い

事業用資産を購入した際の処理方法は、取得価額によって異なります。以下の4つの区分を覚えておきましょう。

1. 10万円未満の資産

購入した年度に全額を経費として計上できます。固定資産台帳への記載も不要です。

2. 10万円以上20万円未満の資産

次のいずれかを選択できます。

- 通常の減価償却方式で処理

- 一括償却資産として3年間で均等に償却

3. 20万円以上30万円未満の資産

- 青色申告者の場合:年間300万円まで即時償却が可能(少額減価償却資産の特例)

- それ以外の場合:通常の減価償却が必要

4. 30万円以上の資産

固定資産として計上し、通常の減価償却を行う必要があります。

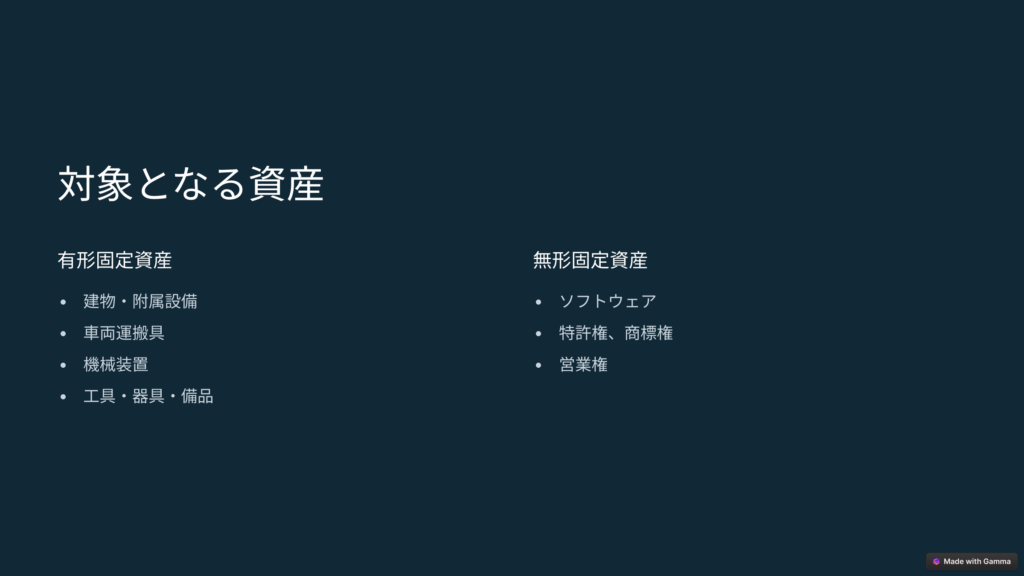

減価償却の対象となる資産

取得価額が10万円以上の事業用資産が対象となります(ただし商品などの棚卸資産は除く)。主な対象資産は以下の通りです。

有形固定資産

- 建物・建物附属設備(店舗、事務所、空調設備など)

- 車両運搬具(トラック、営業車、漁船など)

- 機械装置(製造機械、加工機械など)

- 工具・器具・備品(パソコン、レジスター、事務机など)

無形固定資産

- ソフトウェア(会計ソフトなど)

- 特許権、商標権

- 営業権

事業などの業務のために用いられる建物、建物附属設備、機械装置、器具備品、車両運搬具などの資産は、一般的には時の経過等によってその価値が減っていきます。このような資産を減価償却資産といいます。他方、土地や骨とう品などのように時の経過により価値が減少しない資産は、減価償却資産ではありません。

減価償却資産の取得に要した金額は、取得した時に全額必要経費になるのではなく、その資産の使用可能期間の全期間にわたり分割して必要経費としていくべきものです。この使用可能期間に当たるものとして法定耐用年数が財務省令の別表に定められています。減価償却とは、減価償却資産の取得に要した金額を一定の方法によって各年分の必要経費として配分していく手続です。

◆国税庁:減価償却のあらまし

実務での重要ポイント

青色申告者の方【個人事業】

青色申告を選択している方は、減価償却が法律で義務付けられています。事業の正確な収支状況を把握するために必要な手続きですので、必ず行う必要があります。

備忘価額の取り扱い

減価償却が完了しても、まだその資産を使用している場合は、帳簿上で1円を残します。これを「備忘価額」と呼びます。

たとえば、100万円で購入した機械(耐用年数5年)の場合

- 毎年20万円ずつ償却していきますが

- 最終年(5年目)では19万9,999円の償却にとどめ

- 1円を残します

この1円の残高は、その資産を使い続ける限り維持します。これは資産の存在を証明し、適切な管理を行うための実務上の工夫です。

3. 年度途中取得の場合

個人事業主が年度の途中で固定資産を購入した場合、その年の減価償却費は使用した月数に応じて計算します。

計算例:7月に300万円の設備を購入(耐用年数10年)した場合

◎まず、1年分の減価償却費を計算

年間の減価償却費:300万円 ÷ 10年 = 30万円

◎次に、使用月数での計算

7月取得なので、使用月数は6か月(7月~12月)

なので初年度の減価償却費:30万円 × (6月 ÷ 12月) = 15万円

この場合、

- 初年度(7月~12月):15万円

- 2年目以降(1月~12月):30万円

の減価償却費を計上します。

※月数の計算では、購入した月から年度末(12月)までをカウントします。

家事兼用資産の取り扱い

自宅兼事務所などの場合、事業使用部分のみが対象となります。車両についても、事業使用割合を算出して経費計上する必要があります。【家事按分】

※家事按分についてはコチラの記事が詳しいです:小谷野税理士法人【家事按分とは?経費にできる割合や目安、計算方法を解説】

中古資産の購入

中古機械等を購入した場合、新品とは異なる耐用年数が適用されることがあります。不明な点がある場合は、専門家に相談することをお勧めします。

減価償却のメリット

減価償却には、以下の3つの重要なメリットがあります。それぞれのメリットについて、具体的に説明していきましょう。

1. 税負担の平準化

高額な設備投資をした年に、その費用を一括で計上すると、その年だけ極端に経費が増えてしまいます。減価償却を利用することで、複数年に費用を分散できるため、毎年の税負担を平準化することができます。これにより、年度ごとの税負担の変動を抑え、安定した経営が可能になります。

2. 資金繰りの改善

減価償却費は帳簿上の経費であり、実際に現金が出ていくわけではありません。つまり、経費として計上できる金額分だけ、手元の資金を残しておくことができます。

この資金を運転資金として活用したり、将来の設備投資のために積み立てたりすることで、より柔軟な資金運用が可能になります。

3. 設備投資の計画性向上

減価償却を通じて、設備の使用年数や更新時期を適切に管理できます。いつ頃に設備の更新が必要になるのか、そのために必要な資金はいくらなのかを、前もって計画することができます。

また、減価償却費の記録を見ることで、設備の経年状況を把握でき、計画的な設備投資のタイミングを判断する材料にもなります。

このように、減価償却は単なる税務上の処理ではなく、事業経営における重要な経営管理ツールとしても機能します。特に、設備投資が必要な事業を営む方にとっては、これらのメリットを活用することで、より安定した事業運営が可能になるでしょう。

個人事業主の減価償却実務:まとめと今後の対策

この記事のエッセンス

個人事業主の方にとって、減価償却は事業経営の重要な要素です。以下のポイントを押さえることで、適切な減価償却実務が可能になります

重要ポイントの確認

- 個人事業主は定額法が基本、必要に応じて定率法も選択可能

- 取得価額によって経理処理方法が異なる(10万円未満、10-20万円、20-30万円、30万円以上)

- 減価償却完了後も使用中の資産は、備忘価額として1円を残す

実務上の効果

- 税負担の平準化により、安定した経営が可能

- 現金支出を伴わない経費として資金繰りに活用

- 設備の使用状況を把握し、計画的な投資が可能

今後の対応について

減価償却について不明な点がある場合は、商工会にご相談ください。串本町商工会では、税理士による個別相談会も予定しています。経理処理でお困りの際は、ぜひご活用ください。

※本記事の内容は2025年1月時点のものです。税制改正により内容が変更される可能性がありますので、具体的な手続きについては、常に最新の情報をご確認ください。